Saviez-vous que plus de 1 personne sur 5 (21,8 %) en âge de travailler au Canada est près de la retraite, c'est-à-dire qu'elle est âgée de 55 à 64 ans[1]? Jamais auparavant ce nombre n'a été aussi élevé.

PORTRAIT DE NOS CLIENTS – LES FUTURS RETRAITÉS (partie 1)

Une espérance de vie grandissante

Non seulement les personnes près de la retraite sont de plus en plus nombreuses, mais leur espérance de vie s’allonge également. Voici quelques faits. Depuis 2016, il y a maintenant :

- 11,8 % de plus de personnes âgées de 85 ans et plus au Canada, dont 15,9 % d’entre elles sont âgées de 100 ans et plus;

- Au cours des 30 prochaines années, le nombre de personnes de 85 ans et plus pourrait tripler, passant de 861 000 à 2,7 millions[2].

Trois principales préoccupations face à la retraite

La retraite, c’est connu, constitue un événement de vie majeur pour la plupart des gens et peut occasionner une certaine incertitude. Selon un sondage mené par la Banque Royale du Canada[3], les trois principales préoccupations de Canadiens âgés de 55 ans et plus sont :

- Disposer d'une épargne suffisante (36 %)

- Maintenir le niveau de vie (31 %)

- Impact de l'inflation (34 %)

Toujours selon le même sondage, seulement 53 % des gens âgés de 55 ans et plus affirment détenir un plan.

Disposer d'une épargne suffisante et maintenir le niveau de vie

Ces préoccupations sont souvent issues du fait que les futurs retraités n’ont pas de vue d’ensemble sur leurs besoins et leurs finances. Il est donc dans votre intérêt de les accompagner afin de les aider à y voir clair.

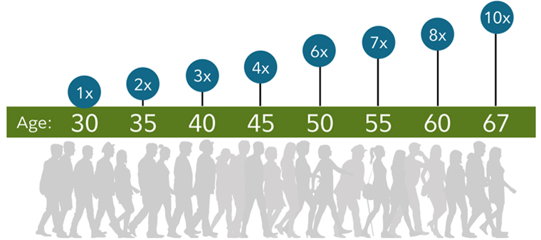

En ce qui a trait aux économies nécessaires, Fidelity Investments[4] propose un guide de facteurs d’épargne qui suggère que le « chiffre magique de la retraite » devrait être égal à dix fois le salaire final et, pour y parvenir, votre client devrait viser à avoir :

- À 30 ans : une année de salaire épargnée;

- À 40 ans : trois fois le salaire épargné;

- À 50 ans : six fois le salaire épargné;

- À 60 ans : huit fois le salaire épargné;

- À 67 ans : dix fois le salaire épargné.

Cette règle du pouce n'est pas parfaite, car chaque retraité est différent, mais elle a le bénéfice de servir de signal d'alarme.

Pallier la baisse des marchés par un horizon de plus en plus long?

Les clients qui approchent de la retraite peuvent également être confrontés à des pertes d’investissement dues à la récente volatilité des marchés et la réduction de leur pouvoir d’achat en raison de l’inflation élevée. Cependant, comme l’horizon de temps est de plus en plus long, rester investi demeure la meilleure chose à faire.

En fait, même à ce moment-ci de la crise, ils devraient même continuer d’investir constamment des petits montants, soit par l’épargne systématique ou par les achats périodiques par sommes fixes (APSF).

Pour alimenter votre discussion portant sur la retraite avec votre client, n’hésitez pas à lui fournir à l’avance le lien du site ma-retraite.ia.ca.

iA est là pour vous soutenir!

Dans le prochain article de Saviez-vous que, nous adresserons la consolidation des actifs des nouveaux retraités et l’importance d’établir un plan de décaissement.

Enfin, plusieurs initiatives seront déployées à l’automne pour vous soutenir, créer des occasions de contacts supplémentaires avec votre client et le rassurer quant à son choix d’institution et de produit. Restez à l’affût!

[1] Source : Statistique Canada, Le Quotidien, avril 2022

[2] Source : Statistique Canada, Le Quotidien, avril 2022

[3] Source : RBC, 2022 Financial Independence in Retirement Poll

[4] Source : Fidelity Brokerage Services LLC